Motywacja do oszczędzana wynika najczęściej z naszych przekonań na temat pieniędzy, jak również z nawyków wyniesionych z domu. Jeśli Twoi rodzice, nauczyciele, czy osoby z najbliższego otoczenia wygłaszały negatywne opinie na temat pieniędzy twierdząc, że: pieniądze szczęścia nie dają, pieniądze psują charakter czy pierwszy milion trzeba ukraść, to może to warunkować Twój dzisiejszy sposób postrzegania pieniędzy.

JAK DZIAŁA PRAWO PARKINSONA W FINANSACH?

Prawo Parkinsona mówi nam o tym, że każde zadanie do wykonania zabiera nam tyle czasu, ile na nie przeznaczymy. To sama prawo odnosi się do pieniędzy i mówi o tym, że wydatki rosną wraz ze wzrostem naszych dochodów.

Podczas mojej 28 letniej działaności w branży finansowej przeprowadziłem, kilka tysięcy rozmów na tematy dotyczące oszczędzania i inwestowania pieniędzy. Zdecydowana większość moich rozmówców twierdziła: że zarabia jeszcze za mało aby zacząć oszczędzać, że ma ważniejsze wydatki niż odkładanie pieniędzy na emeryturę, czy edukację dzieci.Prawda jest jednak taka, że większość ludzi ma naturalną skłonność do wydawania wszystkiego co zarobi, a nawet więcej. Zastanów się co dzieje się w głowie człowieka, który otrzyma informację o podwyżce lub zarobi ekstra pieniądze? Czy zastanawia się wtedy jaką część tych pieniędzy zainwestować, czy raczej wie już dokładnie na co je wyda? Problem nie jest brak pieniędzy, tylko brak umiejętności zarządzania nimi. Jeśli zarabiasz niewiele i nie potrafisz odłożyć z tego 5-10%, to zarabiając 10 000 zł czy 20 000 zł miesięcznie najprawdopodobniej też nic nie odłożysz.

Jak uporać się z prawem Parkinsona ?

Po pierwsze – świadomość, jeśli będziesz świadomy działania prawa Parkinsona to łatwiej Ci będzie kontrolować swoje wydatki.

Po drugie – stosuj regułę 50 %,jeśli Twoje dochody wzrosną to inwestuj przynajmniej 50% nadwyżki finansowej. Pozostałą część zagospodaruj według własnego uznania. Spraw sobie również jakąś nagrodę, coś co poprawi Ci humor. Przecież pracujesz i zarabiasz pieniądze również po to, aby poprawić swój poziom życia.

Po trzecie – nigdy nie wydawaj więcej niż zarabiasz – życie ponad stan może być poważnym zagrożeniem dla Twojego budżetu. Kiedy kolejne kredyty i pożyczki będziesz przeznaczał na spłatę poprzednich, szybko możesz wpaść w spiralę zadłużenia.

Trzy powody, dla których warto oszczędzać pieniądze.

Jak zdołałeś się zapewne wielokrotnie przekonać, w życiu nie ma nic stałego i pewnego. Nikt z nas nie może przewidzieć przyszłości, nie wiemy też, czy będziemy zdrowi czy chorzy, ani jak będzie wyglądała nasza sytuacja finansowa w przyszłości.

Co wskaźnik SRRI mówi o ryzyku funduszu?

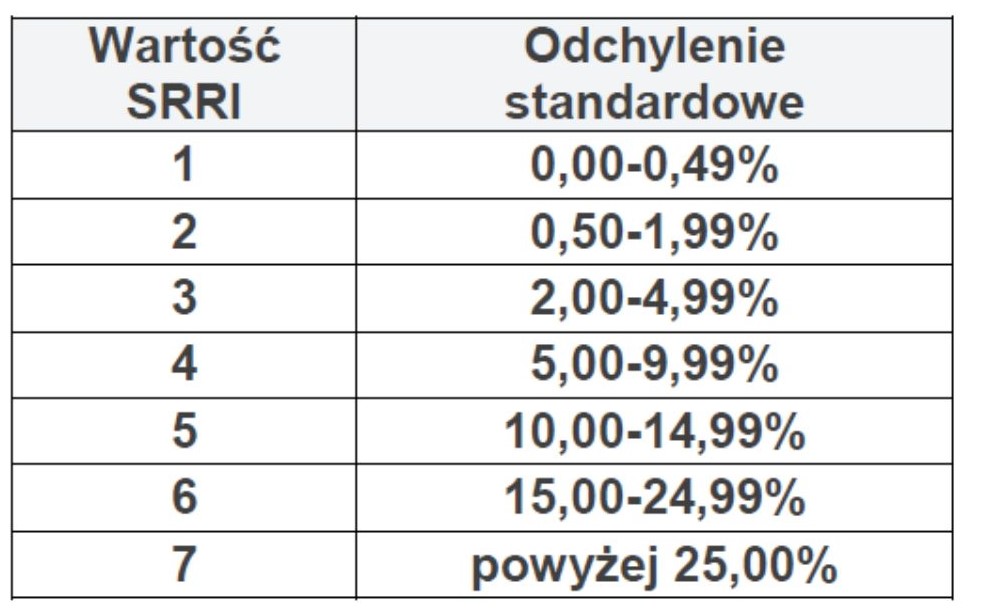

Wskaźnik SRRI (Synthetic Risk and Reward Indicator) jest miarą dzięki, której można zakwalifikować fundusz do danego profilu ryzyka.Wskaźnik ten opiera się o wartość odchylenia standardowych tygodniowych stóp zwrotu funduszu inwestycyjnego w okresie ostatnich 5 lat i prezentowany jest na skali od 1 do 7. Przy czym im wyższy poziom wskaźnika tym wyższe ryzyko.

Poniższa tabela pokazuje związek odchylania standardowego ze wskaźnikiem SRRI.

Wskaźnik SRRI nie powinien być jedynym parametrem decydującym o wyborze danego funduszu ponieważ bazuje on na historycznych stopach zwrotu i nie obejmuje wszystkich ryzyk związanych z danym funduszem. Przed wyborem funduszu inwestycyjnego warto zapoznać się z dokumentem KIID w którym to opisane są między innymi specyficzne ryzyka dla danego funduszu np. ryzyko kredytowe związane z inwestowaniem w obligacje przedsiębiorstw.

Wskaźnik SRRI nie powinien być jedynym parametrem decydującym o wyborze danego funduszu ponieważ bazuje on na historycznych stopach zwrotu i nie obejmuje wszystkich ryzyk związanych z danym funduszem. Przed wyborem funduszu inwestycyjnego warto zapoznać się z dokumentem KIID w którym to opisane są między innymi specyficzne ryzyka dla danego funduszu np. ryzyko kredytowe związane z inwestowaniem w obligacje przedsiębiorstw.

W jaki sposób fundusze inwestycyjne obniżają poziom ryzyka?

Dywersyfikacja portfela to podstawowa metoda jaką kierują się zarządzający funduszami inwestycyjnymi. Ma ona na celu obniżenie poziomu ryzyka inwestycyjnego poprzez lokowanie środków w różne instrumenty finansowe.

Jak funkcjonuje Giełda Papierów Wartościowych w Warszawie?

Podstawową funkcją giełdy jest organizacja handlu papierami wartościowymi. Transakcje na GPW odbywają się w dni robocze podczas tzw. sesji. Handel odbywa się wyłącznie wirtualnie

ponieważ papiery wartościowe i związane z nimi transakcje są zapisami cyfrowymi.

Jakie ponosisz ryzyko inwestując w obligacje korporacyjne?

Nie ma zysku bez ryzyka – decydując się na inwestowanie kapitału zawsze należy brać pod uwagę zarówno oczekiwaną stopę zwrotu jaki i związane z daną inwestycją ryzyko.

Od czego zależy wybór sposobu lokowania kapitału?

Inwestowanie polega na zaangażowaniu określonej kwoty pieniędzy po to, aby po określonym czasie uzyskać maksymalną stopę zwrotu przy akceptowalnym poziomie ryzyka. Wybierając rodzaj aktywów w, które będziesz inwestował swoje środki zapoznaj się z ryzykami dotyczącymi danej inwestycji, tak abyś mógł je na bieżąco kontrolować.

Jakie znaczenie ma stopa zwrotu w procesie oszczędzania?

Dowiedziałeś się już jakie znaczenie ma czas w procesie oszczędzania, dzisiaj odpowiemy sobie na pytanie:Jakie znaczenie w procesie oszczędzania ma stopa zwrotu? Z pozoru odpowiedź na to pytanie jest bardzo prosta, im wyższa stopa zwrotu tym większy zysk z inwestycji. Dlaczego więc tysiące ludzi w naszym kraju zadawala się zyskami z lokat bankowych w wysokości 0,5-1,5%? Czy wynika to tylko ze strachu przed inwestowaniem ? Czy może z braku wiedzy i umiejętności ? Warto tutaj podkreślić, że przez 9 miesięcy 2021 roku depozyty terminowe i bieżące trzymane w bankach i SKOK-ach wzrosły do kwoty do 1,03 bln zł. Jest to ogromna kwota – ponad dwukrotnie przekraczająca planowane dochody budżetu państwa na 2022 rok.

Załóżmy, że masz jeszcze 30 lat do emerytury i przez ten okres postanowiłeś odkładać w banku 1000 zł miesięcznie. Przy zyskach w wysokości 1.25 % netto zgromadzisz w tym okresie 438 968 zł.

Czy zastanawiałeś się jaki kapitał mógłbyś zgromadzić, gdybyś wiedział jak zarabiać 6% albo 12% rocznie.

Już przy stopie zwrotu na poziomie 6 % odkładając 1000 zł miesięczni dysponowałbyś w wieku emerytalnym kapitałem w wysokości 1 005 620 zł.Czy taka kwota dawałaby Ci poczucie bezpieczeństwa finansowego i pozwolił na utrzymanie obecnego standardu życia na emeryturze ?

Poniżej przedstawiam tzw.,, regułę 72 ”, o której dowiedziałem się od Bodo Schäfera – niemieckiego milionera zajmującego się edukacją finansową oraz doradztwem dla zamożnych inwestorów. Ta prosta reguła pozwala na przybliżone obliczenie w pamięci wzrostu wartości zainwestowanych pieniędzy.

Jeżeli chcesz obliczyć po jakim czasie Twój kapitał się podwoi to podziel liczbę 72 przez wysokość stopy procentowej.

Liczba lat w których kapitał się podwaja = 72 : stopa procentowa

Jeżeli roczne odsetki z Twojej inwestycji wynoszą 6%, to kapitał podwoi się po 12 latach ( 72: 6= 12 ).

Policzmy jeszcze, ile czasu potrzebowałbyś na podwojenie kapitału z lokaty bankowej oprocentowanej 1,25% w sakli roku. 72 : 1,25 = ponad 57 lat. Czy wobec tego oszczędzanie pieniędzy w banku jest dobrą forma gromadzenia kapitału na przyszłość?

Widzisz teraz jak ważna jest stopa procentowa i dlaczego ludzie, którzy znają i stosują zasady pomnażania pieniędzy stają się coraz bogatsi, natomiast Ci,którzy ignorują te zasady tracą swoje pieniądze.

W CO INWESTOWAĆ PIENIĄDZE?

Na to pytanie nie ma jednoznacznej odpowiedzi.Wybór właściwego sposobu inwestowania pieniędzy zależy od wielu różnych czynników określających profil danego inwestora.Jedne z najważniejszych to stopień akceptowanego ryzyka, oczekiwana stopa zwrotu, oraz horyzont czasowy inwestycji.W ostatnim czasie dużym zainteresowaniem wśród naszych inwestorów cieszą się rozwiązania inwestycyjne oparte o rynek mieszkaniowy.