Do 31 lipca możesz zdecydować, czy część składki emerytalnej ma być w całości ewidencjonowana na subkoncie w ZUS, czy inwestowana w OFE i ewidencjonowana na subkoncie.

Aktualna wysokość składki na ubezpieczenie emerytalne wynosi 19,52 % wynagrodzenia brutto.Jeśli nie zdecydujesz się na przekazanie części składki do OFE to 12,22% wynagrodzenia brutto będzie ewidencjonowane na Twoim koncie w ZUS ( tzw. I filar), natomiast 7,3% na subkoncie w ZUS ( tzw. II filar)

Jeśli zdecydujesz się na przekazanie składki do OFE to 12,22% wynagrodzenia brutto nadal będzie ewidencjonowane na Twoim koncie w ZUS ( tzw. I filar), natomiast 4,38% ewidencjonowane będzie na subkoncie w ZUS a 2,92% inwestowane w OFE.

Wyboru pomiędzy subkontem w ZUS a OFE mogą dokonać wyłącznie osoby, które do 31 lipca nie przekroczą 50 roku życia w przypadku kobiet i 55 lat w przypadku mężczyzn.

Na 10 lat przed emeryturą Otwarty Fundusz Emerytalny,co miesiąc będzie przekazywał na Twoje subkonto w ZUS określoną wartość środków zgromadzonych na rachunku w OFE. W momencie osiągnięcia wieku emerytalnego, na rachunku w OFE nie będzie już żadnych środków a jedynym płatnikiem świadczenia emerytalnego będzie ZUS.

Aby poinformować ZUS o decyzji dotyczącej przekazania składek do OFE należy złożyć stosowne oświadczenie.Link do oświadczenia znajduje się tutaj >> ZUS-US-OFE-03

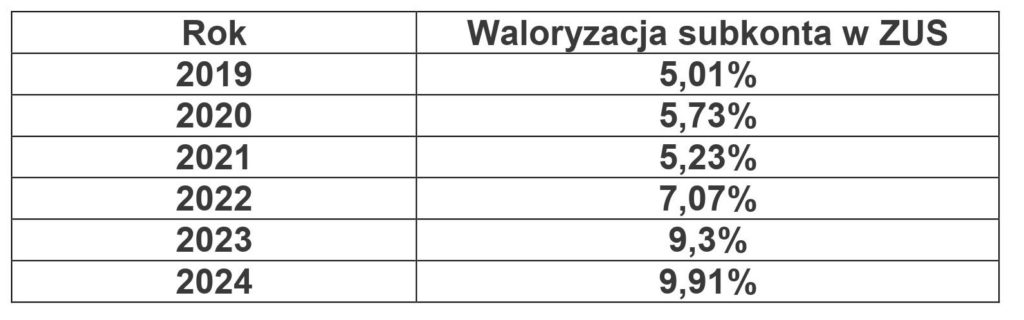

Jak są waloryzowane składki na subkoncie w ZUS?

Składki ewidencjonowane na subkoncie waloryzowane są o wskaźnik równy średniorocznej dynamice wartości produktu krajowego brutto (PKB) w cenach bieżących za okres ostatnich 5 lat poprzedzających termin waloryzacji.

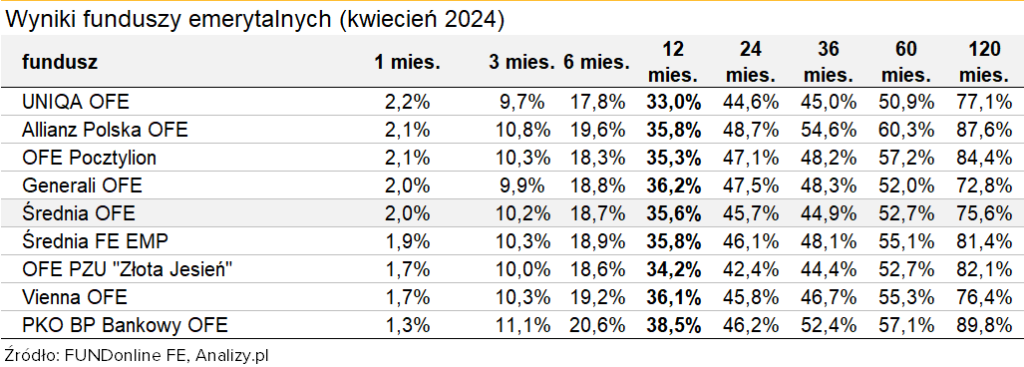

Ile zarobiły Otwarte Fundusze Emerytalne?

Średnia stopa zwrotu Otwartych Funduszy Emerytalnych w ciągu 10 lat wyniosła 8,28 proc.

Na koniec mała ciekawostka, czyli jak wykorzystano OFE do obniżenia długu publicznego?

W 2014 część obligacyjna portfela OFE, dokładnie 153 miliardów złotych zostało przeniesione na nasze subkonta w ZUS. Kwotę przekazaną do ZUS rząd odjął od długu publicznego, który w ten sposób obniżył się z 52 % do 35% PKB.

Zgodnie z art. 86.ust.1 pkt 2 ustawy o finansach publicznych jeśli deficyt przekroczy poziom 55% rząd musi zaproponować budżet na kolejny rok bez deficytu, zamrozić płace w sferze budżetowej oraz ograniczyć waloryzację rent i emerytur.