Wine banking polega na inwestowaniu swoich aktywów w wina.Oczywiście nie każdy rodzaj wina będzie stanowił dobrą inwestycje ponieważ nie każdy rodzaj wina nadaje się do wieloletniego przechowywania i nie każde wino nabiera wartości wraz ze starzeniem się. Istnieją dwa sposoby inwestowania w wino. Pierwszy polega na zakupie konkretnej butelki, skrzynki lub beczki już wycenionego wina, drugi sposób – bardziej ryzykowny, polega na zakupie wina leżakującego, które będzie rozlewane dopiera po pewnym czasie np. po 2 lub 3 latach.Jeżeli planujemy ulokować swoje aktywa w wina kolekcjonerskie to warto wybierać prestiżowe marki z regionów francuskich takich jak np. Bordeaux-Medoc, Sain-Emillion, a także wina burgundzkie. W przypadku tego rodzaju win zysk rośnie zazwyczaj wraz długością inwestycji.

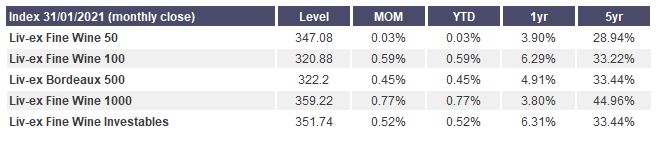

Analizując indeksy win inwestycyjnych okazuje się, że pomimo trudnego 2020 roku spowodowanego koronawiurusem, wino jako aktywo stało się stabilną inwestycją.Indeks Liv-ex Fine Wine 100 , który reprezentuje ruch cenowy 100 najbardziej poszukiwanych szlachetnych win na rynku wtórnym wzrósł w okresie ostanich 12 miesięcy ( dane na 31.01.2021r.) o 6,29%.

Ile może wynosić cena butelki wina kolekcjonerskiego?

W 2018 roku podczas aukcji w nowojorskim domu Sotheby’s zostało sprzedane najdroższe wino świata. Za egzemplarz Romanee-Conti z 1945roku, którego rozlano zaledwie 600 butelek kolekcjoner z Azji zapłacił 558 tys. dolarów.