With-Profits Sub-Fund ( ,,WPSF”) jest częścią funduszu With-Profits Fund („WPF”), w który lokowane są środki klientów pochodzące z umów ubezpieczenia na życie i dożycie zawieranych przez Oddział Irlandzkiej spółki Prudential International Assurance plc („PIA”).

Pytanie 209. Co wskaźnik SRRI mówi o ryzyku w funduszach inwestycyjnych?

Wskaźnik SRRI (Synthetic Risk and Reward Indicator) jest miarą dzięki, której można zakwalifikować fundusz do danego profilu ryzyka.Wskaźnik ten opiera się o wartość odchylenia standardowych tygodniowych stóp zwrotu funduszu inwestycyjnego w okresie ostatnich 5 lat i prezentowany jest na skali od 1 do 7. Przy czym im wyższy poziom wskaźnika tym wyższe ryzyko.

Poniższa tabela pokazuje związek odchylania standardowego ze wskaźnikiem SRRI.

|

Wartość SRRI |

Odchylenie standardowe |

|

1 |

0,00-0,49% |

|

2 |

0,50-1,99% |

|

3 |

2,00-4,99% |

|

4 |

5,00-9,99% |

|

5 |

10,00-14,99% |

|

6 |

15,00-24,99% |

|

7 |

powyżej 25,00% |

Wskaźnik SRRI nie powinien być jedynym parametrem decydującym o wyborze danego funduszu ponieważ bazuje on na historycznych stopach zwrotu i nie obejmuje wszystkich ryzyk związanych z danym funduszem. Przed wyborem funduszu inwestycyjnego warto zapoznać się z dokumentem KIID w którym to opisane są między innymi specyficzne ryzyka dla danego funduszu np. ryzyko kredytowe związane z inwestowaniem w obligacje przedsiębiorstw.

Pytanie 204. Co to jest benchmark?

W finansach benchmarkiem określamy punkt odniesienia służący między innymi do oceny wyników zarządzania aktywami funduszu inwestycyjnego. Jeżeli wynik funduszu inwestycyjnego jest wyższy niż benchmark, to znaczy, że jest on dobrze zarządzany. Benchmarkiem może być np. indeks giełdowy w przypadku funduszy akcyjnych czy bon skarbowy w przypadku funduszy inwestujących w papiery dłużne.

Pytanie 203. Jak kupić bony skarbowe?

Bony skarbowe są papierami wartościowymi na okaziciela o wartości nominalnej 10 tys. złotych emitowanymi na okres od 1 do 52 tygodni. W Polsce bony skarbowe emituje Minister Finansów natomiast za organizację emisji oraz dokonywanie rozliczeń odpowiedzialny jest Narodowy Bank Polski, który sprawuje funkcję agenta emisji. Oprocentowanie bonów jest stałe i ma charakter dyskontowy tzn. dochodem jest różnica pomiędzy ceną zakupu, a wartością nominalną bonu. Spłatę bonów skarbowych gwarantuje Skarb Państwa, dlatego są one jedną z najbezpieczniejszych form lokowania pieniędzy.Celem emisji jest finansowanie deficytu budżetowego oraz ujemnego salda handlu zagranicznego.

Oferty na zakup bonów mogą składać wyłącznie banki posiadające status dilera skarbowych papierów wartościowych. Bony skarbowe można również nabyć na rynku wtórnym, a ich oprocentowanie kształtuje się pod wpływem gry rynkowej.

Pytanie 195. Jak jest różnica pomiędzy oszczędzaniem a inwestowaniem?

Podczas rozmów na temat finansów osobistych zwróciłem uwagę na fakt, że moi rozmówcy używają zamiennie terminów oszczędzanie i inwestowanie. Określenia te nie są tożsame i warto poznać jakie są pomiędzy nimi różnice.

Oszczędzanie polega na systematycznym odkładaniu pieniędzy w sposób zapewniający zachowanie ich realnej wartości. Jest to możliwe tylko wtedy kiedy wypracowany zysk przewyższa wysokość inflacji. Czy więc odkładanie pieniędzy na rachunku oszczędnościowym czy lokacie bankowej można w dzisiejszych czasach nazwać oszczędzaniem? Zdecydowanie nie, ponieważ realne oprocentowanie lokat bankowych w Polsce wynosi obecnie minus 2,9% co stawia nas po Węgrzech na przedostatnim miejscu w Europie.Głównym celem oszczędzania jest zbudowanie tzw. poduszki finansowej, która ma nas zabezpieczyć przed niespodziewanymi wydatkami np. utratą pracy czy drogą naprawą samochodu. Oszczędzać możemy również na inne cele takie jak wakacje, remont mieszkania, zakup samochodu itp.

Celem inwestowania jest natomiast osiągnięcie stopy zwrotu znacznie przekraczającej poziom inflacji. Każde inwestowanie jest związane z ponoszeniem ryzyka. Zasada jest tutaj bardzo prosta, im wyższy potencjalnie zysk możemy osiągnąć tym wyższe ponosimy ryzyko. Najważniejsze w inwestowaniu jest to abyśmy zrozumieli zasady funkcjonowania danego produktu finansowego oraz posiadali narzędzia umożliwiając nam minimalizację ryzyka Do inwestowania powinniśmy wykorzystywać nadwyżki finansowe, które jesteśmy w stanie wystawić na ryzyko potencjalnej straty bez uszczerbku dla naszego bezpieczeństwa finansowego.

Pytanie 193. Jaką kwotę miesięcznie powinienem oszczędzać na emeryturę?

Wysokość kwoty, którą powinieneś co miesiąc oszczędzać na emeryturę zależy między innymi od:okresu oszczędzania, prognozowanego zysku z inwestycji, aktualnych dochodów oraz wysokości kapitału potrzebnego do uzupełnienia deficytu finansowego, który powstanie po przejściu na emeryturę.

Jeśli do utrzymania obecnego poziomu życia na emeryturę będziesz potrzebował 5000 zł miesięcznie a świadczenie emerytalne z ZUS wyniesie 2000 zł to łatwo policzyć, że co miesiąc będzie brakowało Ci 3000 zł. Biorąc pod uwagę średnią długość życia na emeryturze, która dla 60 letniej Polki wynosi dzisiaj 261 miesięcy, natomiast dla 65 latka 217 miesięcy musiałbyś zgromadzić odpowiedni 783 000 zł ( 3000 zł x 261) i 651 000 zł ( 3000 zł x 217).

Z publikowanych przez GUS danych wynika, że długość życia się wydłuża i jeśli będziesz żył dłużej niż statystyczny Polak, to obliczony w ten sposób kapitał emerytalny nie wystarczy do zapewnienia odpowiedniego poziomu życia na emeryturze.

Jeśli po przejściu na emeryturę chciałbyś otrzymywać 3000 zł miesięcznych odsetek od swojego kapitału to przy 8% stopie zwrotu musiałbyś zgromadzić 450 000 zł kapitału

Wysokość potrzebnego kapitału możesz wyliczyć posługując się poniższym wzorem:

Potrzebna dodatkowa miesięczna kwota na emeryturze x 150.

Sprawdźmy czy to się zgadza.

3000 zł x 150 = 450 000 zł

450 000 zł x 8 % = 36 000 zł : 12 miesięcy = 3000 zł

Oszczędzając miesięcznie 998 zł przy rocznej stopie zwrotu w wysokości 3% na zgromadzenie powyższego kapitału będziesz potrzebował 25 lat.

Szczegółowe kalkulacje uwzględniające Twoje potrzeby w zakresie zabezpieczenia emerytalnego możesz uzyskać kontaktując się ze swoim doradcą majątkowym lub pod adresem mail kontakt@pdm.com.pl

Powyższe obliczenia nie uwzględniają utraty siły nabywczej pieniądza wskutek inflacji.

Pytanie 178. Czy pandemia koronawirusa spowodowała spadek cen mieszkań?

Według prognoz analityków pandemia koronawirusa miała spowodować spadek cen mieszkań o ok. 10% – 12%.Tymczasem z danych opublikowanych przez NBP wynika, że ceny mieszkań na rynku wtórnym w 7 dużych miastach wzrosły o +2%.

Jeżeli stopy procentowe nadal będę utrzymywane na niskim poziomie, co wydaje się bardzo prawdopodobne, a banki nie zaostrzą polityki kredytowej to popyt na nieruchomości raczej nie powinien spadać. W dłuższej perspektywie na zainteresowanie inwestowaniem w nieruchomości zapewne będzie miało wpływ niskie oprocentowanie lokat z których od początku pandemii odpłynęło już ponad 53 mld zł.

Na razie jednak widać, że liczba zawartych transakcji na rynku nieruchomości w II kwartale była znacznie niższa w porównaniu do pierwszego kwartałeu 2020r.Część inwestorów w obawie przed utratą pracy i w oczekiwaniu na spadek cen powstrzymywała się przed podjęciem decyzji o zakupie nieruchomości. Niektóre banki podniosły również wymagany wkład własny przy zakupie własnego mieszkania co spowodowało, że wiele rodzin zostało pozbawione możliwości zaciągnięcia kredytu hipotecznego.

Analiza średnich cen transakcyjnych mieszkań o powierzchni 50-60 m2 w Warszawie wskazuje raczej na to, że ceny nieruchomości się ustabilizowały. W I kwartale 2020r. cena transakcyjna 1m2 mieszkania wynosiła 9199r., natomiast w drugi kwartale wzrosła zaledwie o 0,2% do kwoty 9215 zł.Porównując natomiast ceny transakcyjne dla mieszkań o powierzchni 50-60 m2 z II kwartału 2019 do II kwartału 2020r widać wyraźny wzrost na poziomie 6,5%

Pytanie 176. Dlaczego ceny mieszkań rosną?

Na wzrost cen mieszkań składa się wiele czynników. Przede wszystkim zmiana cen materiałów budowlanych oraz kosztów robocizny. Na te ostatnie koszty wpłynęło zmniejszające w ostatnich latach bezrobocie oraz wzrost wynagrodzeń. Efektem wzrostu cen mieszkań są też rosnące ceny gruntów, których udział w wartości inwestycji deweloperskich wynosi dzisiaj od 20% do 30% – w zależności od lokalizacji.Ceny kształtuje też sam rynek. Jeżeli popyt nie jest dopasowany do podaży to ceny gwałtownie rosną.

Czy wobec tego mamy bańkę na rynku nieruchomości?

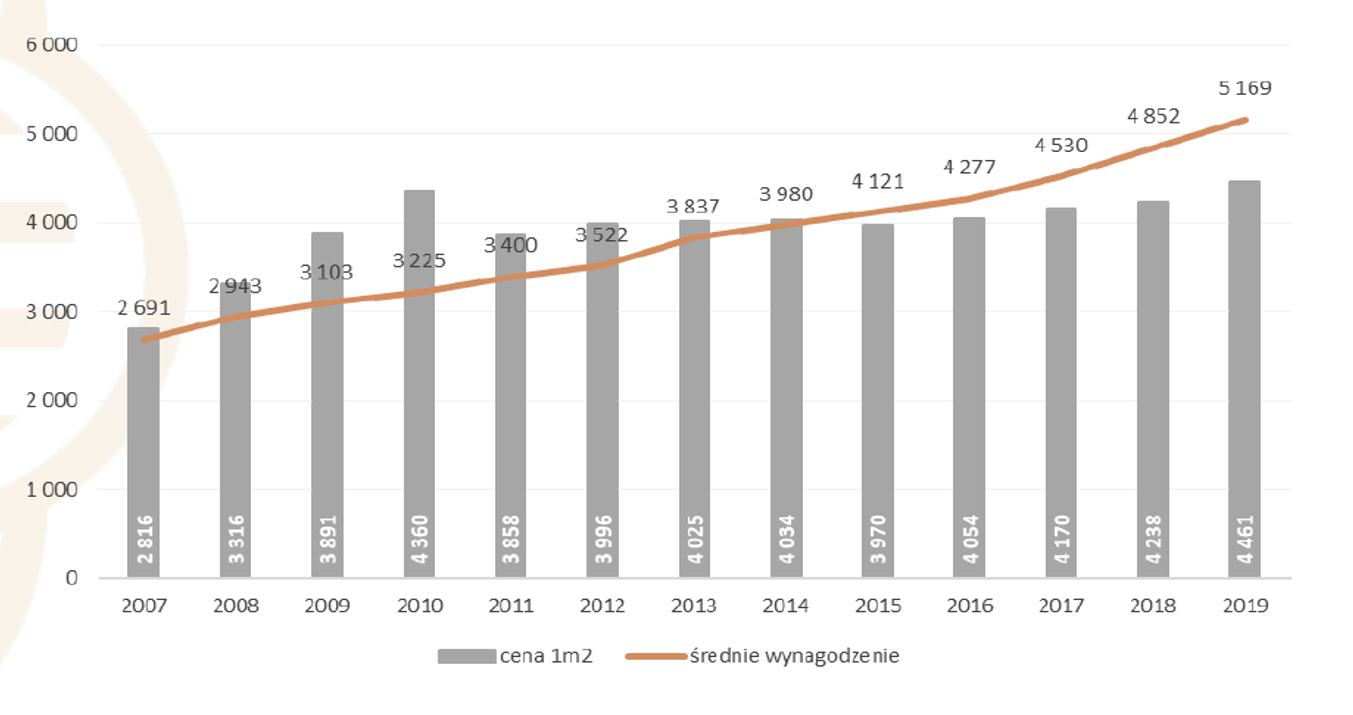

Poniższy wykres pokazuje porównanie cen nieruchomość na rynku pierwotnym w stosunku do średniego wynagrodzenia brutto.

Źródło: HRE Investments

Porównując średnie roczne wynagrodzenie brutto, które w 2009 roku wynosiło 37236 zł ( 3103 zł miesięcznie )i za które można było kupić wtedy 9,5m2 mieszkania na rynku pierwotnym do średniego rocznego wynagrodzenia w roku 2019 roku, za które można było kupić prawie 14 m2 mieszkania na rynku pierwotnym jasno wynika, że w ostatniej dekadzie wynagrodzenia rosły szybciej niż ceny nieruchomości. Nie można więc mówić tutaj o bańce na ryku mieszkaniowym, ale raczej o urealnieniu cen nieruchomości.

Pytanie 166. Jak działają klauzule opcyjne w inwestycjach opartych na udziałach w spółkach deweloperskich?

Opcja to nic innego jak kontrakt zawarty pomiędzy stronami w którym jedna strona ma prawo zażądać od drugiej strony działania na ustalonych w kontrakcie warunkach. Druga strona ma obowiązek zrealizować określone działanie, gdy takie żądanie nastąpi.

Pytanie 118. Co to są REIT-y?

Real Estate Investment Trust ( REIT ), to instytucja wspólnego inwestowania,która lokuje aktywa klientów w nieruchomości.Podstawowym źródłem przychodu REIT-ów stanowią czynsze z długoterminowego wynajmu powierzchni biurowych, usługowych i handlowych.W większości państw mają one specjalny status podatkowy i są zwolnione z większości podatków firmowych.

Największym na świecie rynkiem REIT-ów są Stany Zjednoczone, gdzie z powodzeniem działają one od 1960 roku.Amerykańskie REIT-y posiadają ponad 520 000 nieruchomości o wartości rynkowej przekraczającej 1,8 biliona USD.