Na to pytanie nie ma jednoznacznej odpowiedzi.Wybór właściwego sposobu inwestowania pieniędzy zależy od wielu różnych czynników określających profil danego inwestora.Jedne z najważniejszych to stopień akceptowanego ryzyka, oczekiwana stopa zwrotu, oraz horyzont czasowy inwestycji.W ostatnim czasie dużym zainteresowaniem wśród naszych inwestorów cieszą się rozwiązania inwestycyjne oparte o rynek mieszkaniowy.

Jaka jest różnica pomiędzy finansową osłoną a finansowym zabezpieczeniem?

Czy zastanawiałeś się przez jaki czas mógłbyś żyć na dotychczasowym poziomie, gdybyś stracił wszystkie źródła swoich dochodów.Jeżeli nie posiadasz żadnych oszczędności lub są one niewielkie to w pierwszej kolejności zadbaj o stworzenie tzw. osłony finansowej.

Jaka jest różnica pomiędzy oszczędzaniem a inwestowaniem?

Podczas rozmów dotyczących finansów osobistych zwróciłem uwagę na fakt, że ludzie używają zamiennie terminów: oszczędzanie i inwestowanie.Określenia te, nie są tożsame i warto poznać jakie są pomiędzy nimi różnice.

Oszczędzanie polega na systematycznym odkładaniu pieniędzy w sposób zapewniający zachowanie ich realnej wartości. Jest to możliwe tylko wtedy kiedy wypracowany zysk przewyższa wysokość inflacji. Czy więc odkładanie pieniędzy na rachunku oszczędnościowym czy lokacie bankowej można w dzisiejszych czasach nazwać oszczędzaniem? Zdecydowanie nie, ponieważ realne oprocentowanie lokat bankowych w Polsce wynosi obecnie co najmniej minus 7%. Głównym celem oszczędzania jest zbudowanie tzw. poduszki finansowej, która ma nas zabezpieczyć przed niespodziewanymi wydatkami np. utratą pracy czy drogą naprawą samochodu. Oszczędzać możemy również na inne cele takie jak wakacje, remont mieszkania, zakup samochodu itp.

Celem inwestowania jest natomiast osiągnięcie stopy zwrotu znacznie przekraczającej poziom inflacji. Każde inwestowanie jest związane z ponoszeniem ryzyka. Zasada jest tutaj bardzo prosta, im wyższy potencjalnie zysk możemy osiągnąć tym wyższe ponosimy ryzyko. Najważniejsze w inwestowaniu jest to abyśmy zrozumieli zasady funkcjonowania danego produktu finansowego oraz posiadali wiedzę umożliwiając nam minimalizację ryzyka.Do inwestowania powinniśmy wykorzystywać nadwyżki finansowe, które jesteśmy w stanie wystawić na ryzyko potencjalnej straty bez uszczerbku dla naszego bezpieczeństwa finansowego.

Dlaczego warto oszczędzać pieniądze?

Jak zdołałeś się zapewne wielokrotnie przekonać, w życiu nic ma nic stałego i pewnego.Nikt z nas nie może przewidzieć swojej przyszłości, nie wiemy też, czy będziemy zdrowi, czy chorzy, ani jak będzie wyglądała nasza sytuacja finansowa w przyszłości. Epidemia koronawirusa, która spowodowała utratę poczucia bezpieczeństwa finansowego wielu ludzi, to zapewne nie ostatnia trudna sytuacja z jaką będziemy musieli się jeszcze zmierzyć.

Zapewnienie bezpieczeństwa finansowego sobie i swojej rodzinnie, to jeden z najważniejszy powodów dla, których warto oszczędzać pieniądze. Dla twojego bezpieczeństwa finansowego nie jest najważniejsze, to ile zarabiasz ale to ile z tego co zarobisz potrafisz zaoszczędzić.

Odpowiedz sobie szczerze na następujące pytanie. Jak długo mógłbyś żyć ze zgromadzonych oszczędności, gdybyś dzisiaj utracił wszystkie źródła dochodów? Miesiąc, kwartał, rok czy może kilka lat?

Możliwość finansowania znaczących wydatków to kolejny powód dla, którego warto oszczędzać pieniądze. Znaczącym wydatkiem może być np. zakup nieruchomości, czy koszty związane ze studiowaniem dziecka poza miejscem zamieszkania. Budowa domu przy rosnących cenach działek i materiałów budowlanych to dzisiaj wydatek sięgający kwoty 1 000 000 zł. Nawet jeśli planujesz zaciągnąć kredyt hipoteczny, to musisz dysponować wkładem własnym w kwocie 20% wartości inwestycji (200 000 zł).Opłaty związane z kosztami studiowania w innym mieście kształtują sią na poziomie ok. 2000-3000 zł miesięcznie, co stanowi w okresie 5 lat wydatek na poziomie 120-150 tys.zł.

Więcej czasu dla siebie i rodziny – poprzez systematyczne oszczędzanie a następnie inwestowanie zgromadzonych oszczędności możesz zbudować spory kapitał, który w przyszłości będzie stanowił pasywne źródło dochodów. Nie będziesz już musiał wykonywać pracy, której nie lubisz a zgromadzone oszczędności pozwolą Ci na realizację pasji i poświęcenie wolnego czasu rodzinie i przyjaciołom.

Dlaczego nie mamy więcej pieniędzy?

Według raportu przygotowanego przez Credit Suisse Research Institute wynika, że w Polsce mamy obecnie 116 tysięcy osób z majątkiem przekraczającym milion dolarów. Za 5 lat liczba ta podskoczy o 74 procent i będzie to jeden z największych wzrostów na świecie. Zapewne znajdą się w tym gronie ludzie, którzy otrzymają spadek lub wygrają na loterii. Niestety część z nich nie będzie mentalnie przygotowana na tak dużą sumę pieniędzy i jak pokazują statystyki szybko stracą swoje bogactwo a część z nich popadanie w długi.

Powodów dla, których nie ma więcej ludzi bogatych jest zapewne wiele. Dzisiaj chciałbym się z Wami podzielić swoimi przemyśleniami na ten temat i skupić na 3 moim zdaniem najważniejszych przyczynach.

1.Ludzie, którzy nie posiadają pieniędzy mają negatywne przekonania na temat bogactwa i dobrobytu.

A Ty co myślisz na temat pieniędzy. Czy zgadzasz się ze stwierdzeniami typu: pierwszy milion trzeba ukraść, pieniądze szczęścia nie dają, bogactwo można zdobyć tylko kosztem innych.Czy raczej bliższe będą Ci stwierdzenia typu: pieniądze sprawiają, że ludzie są szczęśliwsi, pieniądze mogą służyć czynieniu dobra, pieniądze są wspaniałe. Zastanów się w jakim stopniu Twoja dzisiejsza sytuacja jest odzwierciedleniem tych przekonań.

2.Ludzie, którzy nie posiadają pieniędzy nie mają celu w życiu.

Bogaci stawiają sobie ambitne ale realistyczne cele.Badania neuropsychologów potwierdzają, że gdy stawiamy sobie cele , zachowujemy się tak jakby były one częścią nas. Mózg nie potrafi do końca rozróżnić tego co mamy w tej chwili od tego co chcemy mieć i wierzy, że pożądany efekt jest częścią nas samych. Aby zaktywizować obszary mózgu , które są za to odpowiedzialne, należy swój cel wizualizować.

3.Ludzie nie mają pieniędzy ponieważ nie oszczędzają.

Podczas rozmów z klientami często słyszę stwierdzenia typu,, jak będę więcej zarabiał to zacznę oszczędzać ”. Prawda jest niestety taka, że kiedy zarabiają więcej to ich wydatki rosną do poziomu zarobków i nadal nic nie oszczędzają. Analizując zachowania ludzi bogatych zauważyłem, iż są oni świadomi tego, że wysokie dochody wcale nie oznaczają zamożności i że bogactwo buduje się poprzez oszczędzanie, inwestowanie oraz świadome obniżanie kosztów życia.

Na czym polega tokenizacja?

Tokenizacja polega na przekształcaniu określonych wartości w zasoby cyfrowe opierając się o technologię blockchain.W zależności od przeznaczenia wyróżniamy: tokeny kapitałowe (security), które stanowią cyfrową formę papierów wartościowych takich jak akcje czy obligacje oraz tokeny użytkowe (utility) umożliwiające płatność za dostęp do okręślonych zasobów informatycznych czy usług.

Oprócz instrumentów finansowych stokenizować można: inwestycje deweloperskie, dzieła sztuki, jednostki energii, dobra luksusowe oraz różnego rodzaju produkty i projekty. Rośnie też popularność tzw. tokenów personalnych, które reprezentują daną osobę.Wydawca własnego tokena może w ten sposób przyjmować zapłatę za swoje produkty czy usługi.

Kiedy możemy uzyskać odszkodowanie za utratę wartości rynkowej pojazdu po kolizji?

Zgłaszając szkodę z ubezpieczenia OC sprawcy możesz ubiegać się o odszkodowanie z tytułu utraty rynkowej wartości pojazdu.Staranie się o uzyskanie odszkodowania ma sens jeśli jest to pierwsza szkoda w pojeździe i nie jest on starszy niż 6 lat.Ubytek wartości rynkowej samochodu stanowi różnicę między wartością samochodu przed szkodą, a jego wartością po zdarzeniu i wykonanej naprawie.

Szkodę dotyczące utraty wartości rynkowej pojazdu należy zgłosić jako osobne roszczenie ponieważ ubezpieczyciel nie przyznaje tego odszkodowania automatycznie.

Stanowisko, że poszkodowanemu kierowcy należy się odszkodowanie za utratę wartości rynkowej pojazdu, zajął również Sąd Najwyższy. W uchwale z dnia 12 października 2001 r. (sygn. akt III CZP 57/01, OSNC 2002/5/57) stwierdził on, że „Odszkodowanie za uszkodzenie samochodu może obejmować oprócz kosztów jego naprawy także zapłatę sumy pieniężnej, odpowiadającej różnicy między wartością tego samochodu przed uszkodzeniem i po naprawie”.

Oszacowaniem utraty wartości rynkowej pojazdów zajmują się niezależni rzeczoznawcy samochodowi oraz biegli sądowi w oparciu o instrukcję określania rynkowego ubytku wartości pojazdów nr 1/2009 z dnia 12 lutego 2009 r. stosowaną przez Stowarzyszenie Rzeczoznawców Samochodowych – EKSPERTMOT.

Czy COVID-19 zmienił podejście Polaków do ubezpieczeń na życie?

Wyniki badań Prudential Family Index jednoznacznie pokazują, że zmienia się podejście Polaków do ubezpieczeń na życie.Każdego dnia w mediach podawane są nowe informacje dotyczące ilości zachorowań i zgonów z powodu COVID-19.W wyniku pandemii i towarzyszącego jej poczuciu zagrożenia wyraźnie wzrosła świadomość posiadania polisy na życie z opcją poważnego zachorowania. Za ubezpieczeniem na życie opowiedziało się 42% badanych.Jednocześnie wzrosła liczba osób deklarujących, że posiadanie polisy na życie to to przejaw roztropności i rozsądku.

Z badania wynika, że pandemia koronawirusa wywołała wiele obaw dotyczących zarówno zdrowia jak i finansów Polaków.Poduszkę finansowa w wysokości 6 miesięcznych pensji posiada jedynie 23% całej populacji. Pozytywnym aspektem jest to, że zamiar oszczędzania pieniędzy deklaruje 90% badanych.Najbliższy czas pokaże czy zmiany wywołane epidemią wykształcą w nas nawyk oszczędzania i spowodują, że coraz chętniej będziemy sięgać po ubezpieczenia życiowe.

Źródło: www.prudential.pl

Jak ochronić oszczędności przed inflacją?

Według danych Głównego Urzędu Statystycznego inflacja w październiku 2021 roku wyniosła 6,8% i była najwyższa od 20 lat. Największym motorem inflacyjnym są ceny paliwa, które w porównaniu do października 2020 roku wzrosły o 31%. Konsumenci mogą postrzegać inflację zupełnie inaczej niż podaje GUS, ponieważ każde gospodarstwo domowe ma swoja własną inflację wynikającą z indywidualnej struktury wydatków.

Wysoka inflacja to spory problem dla osób szukających bezpiecznego miejsca dla swoich oszczędności. Trzymanie środków na lokacie bankowej oprocentowanej 0,5 % w skali roku, przy obecnym poziomie inflacji oznacza realną stratę po zapłaceniu podatku od zysków kapitałowych w wysokości 6,4%. Ktoś, kto rok temu wpłacił na lokatę bankową 100 000 zł stracił w tym okresie 6400 zł.

Jak wobec tego chronić swoje oszczędności przed negatywnymi skutkami wysokiej inflacji?

Na polskim rynku dostępnych jest wiele produktów finansowych umożliwiający ochronę kapitału przed inflacją. Możemy inwestować w akcje, fundusze inwestycyjne, kryptowaluty, obligacje, złoto, nieruchomości.

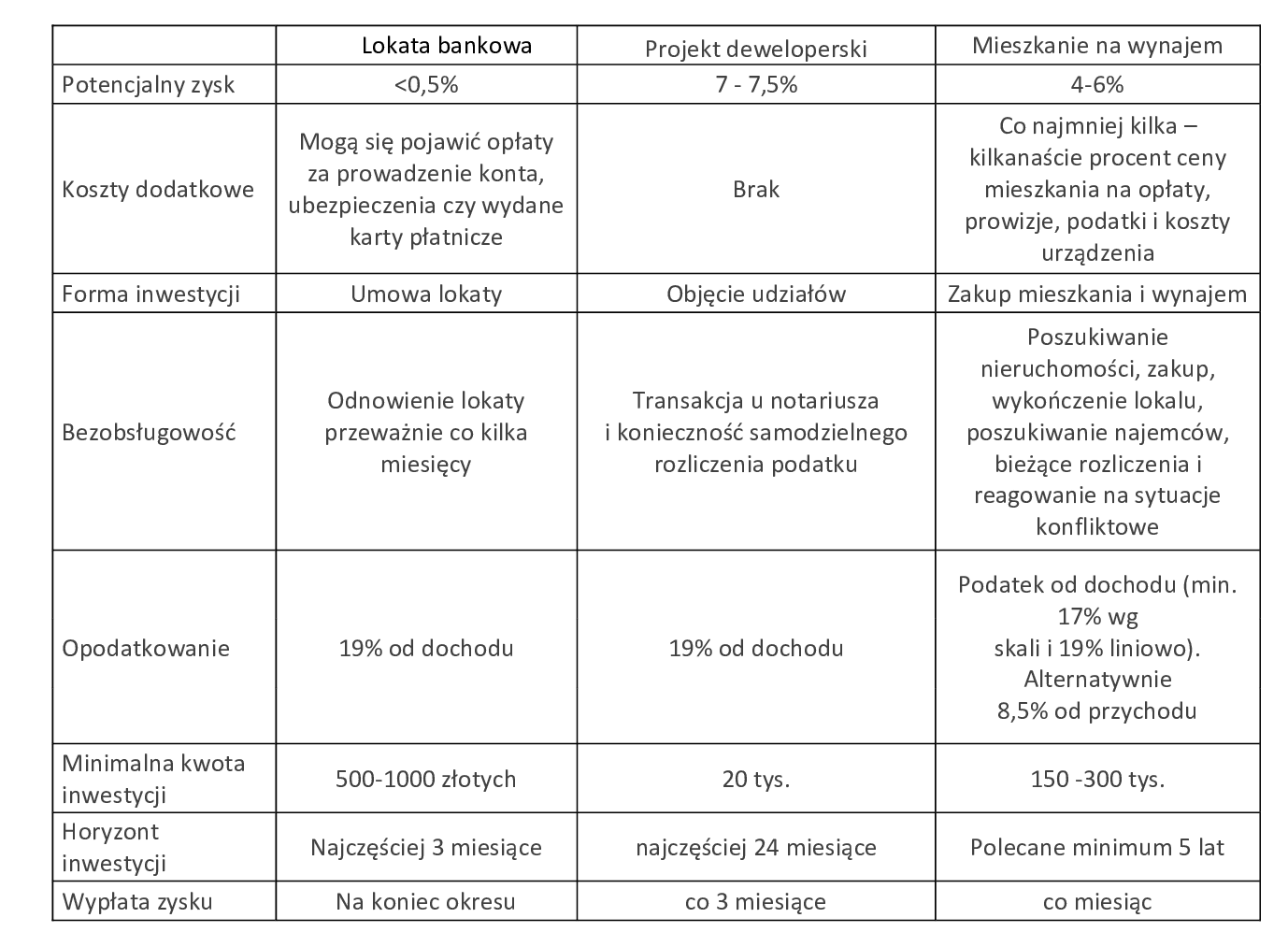

Przed podjęciem decyzji inwestycyjnych zawsze należy pamiętać aby ocenić poziom ryzyka danej inwestycji. Na tle inwestycji w lokaty, obligacje czy mieszkania na wynajem szczególnie atrakcyjnie wypada zakup udziałów w projektach deweloperskich. Dotyczy to zarówno zyskowności jak i horyzontu inwestycji, który wynosi zazwyczaj 1,5-2 lata. Potencjalna stopa zwrotu takich projektów jest wielokrotnie wyższa niż to, co banki oferują na statystycznej lokacie. Na temat inwestycji w projekty deweloperskie pisałem >> tutaj i >> tutaj

Poniżej porównanie inwestycji: lokata bankowa, mieszkanie na wynajem, projekty deweloperskie.

Źródło: Tabela przygotowana w oparciu o materiały HRE Investments.

Nowy Polski Ład a opodatkowanie działalności gospodarczej – co wybrać?

Od 01 styczna 2022r. znacznie wzrosną wydatki przedsiębiorców w związku z podwyższeniem składki na ZUS oraz nowymi zasadami wyliczania składki zdrowotnej. Projekt zakłada, że podstawą wymiaru składki zdrowotnej będą co do zasady rzeczywiste dochody osiągane z prowadzonej działalności w miejsce stałej opłaty ryczałtowej.